マイホームの建築には、一般的に住宅ローンを利用する方がほとんどです。 賃貸に家賃を支払い続けるのは「もったいない!」と感じ、毎月の家賃と同額の住宅ローン返済であれば「全然問題ない!」と計画を進めるのは安易な考えかもしれません。

実際には、月々の返済に加え、毎年の固定資産税や火災保険、将来的に必要な修繕費用の積み立ても必要です。さらに、マイホームの建築後は賃貸住宅と比較すると光熱費も高くなる傾向にあります。

マイホーム維持費のポイント

- 維持費の目安は25万円~50万円程度

- その他に光熱費もかかる

- 住宅ローン控除の還付は生活費に使わないようにする

マイホームに必要な維持費を見逃すことは、住宅ローンの返済計画を狂わせる第一の要因です。しっかりと必要な費用を把握して、安心してローンの返済を行えるように検討しましょう!

- 住宅の維持費と相場

- 住宅ローン控除の概要

- 維持費を抑えるポイント

- ローン返済額を抑えるポイント

ハウスメーカー選び:オススメの無料サービス3選!

1. 家づくりの相談ならスーモカウンター

スーモカウンターなら、全国の商業施設にある店舗やオンラインで、無料で相談可能!

- 専門アドバイザーに無料相談!

- 予算の相談も無料!

- 大手から地元工務店まで幅広く紹介!

- 営業なし&お断り代行あり!

- 万が一に備える「完成あんしん保証」付き!

※完成あんしん保証の詳細は、公式HPをチェック→スーモカウンター公式

専門のアドバイザーに相談して、住宅購入の方向性を決めていきましょう!

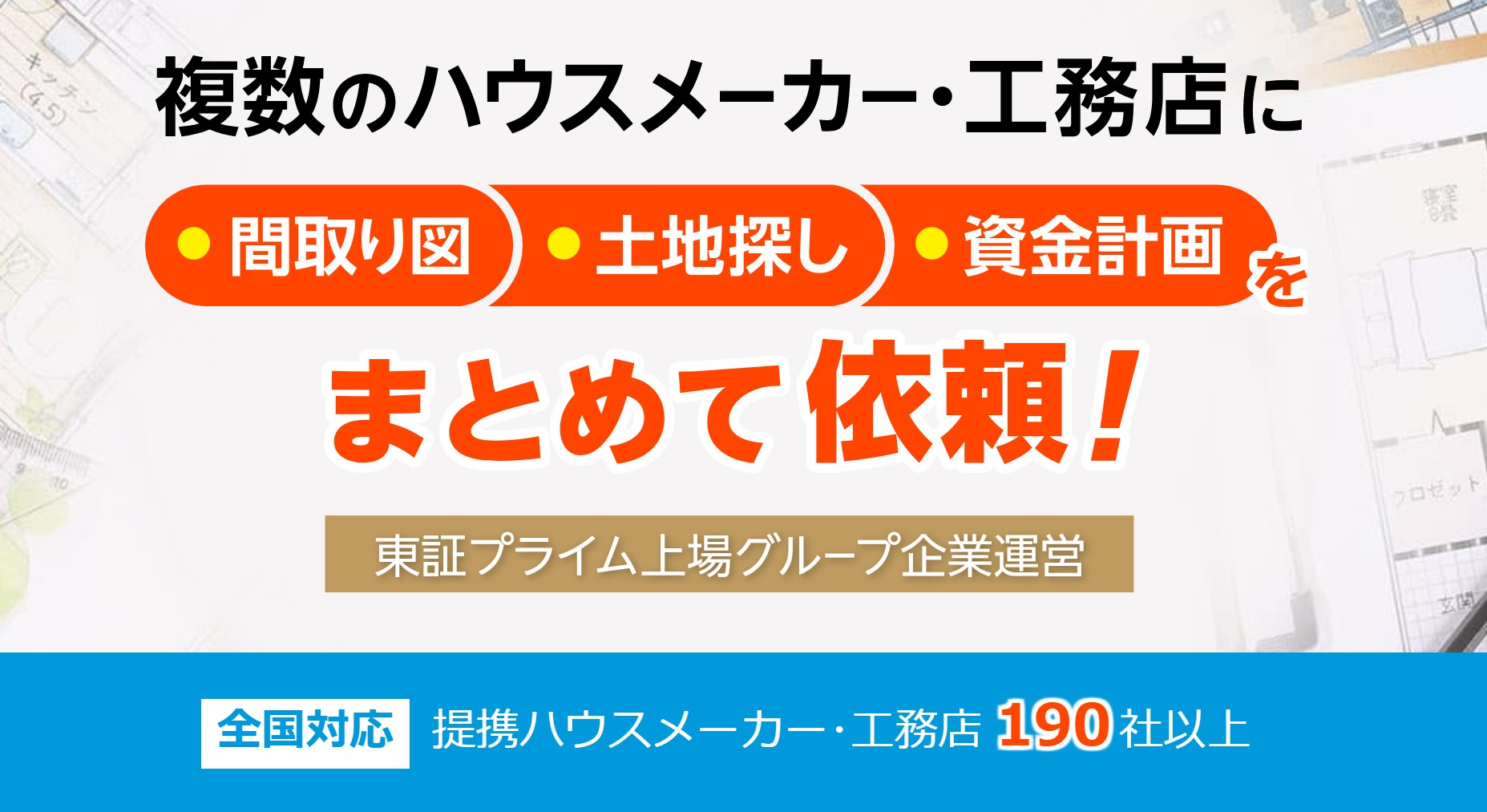

2. ハウスメーカーのカタログ探しならLIFULL HOME’S

LIFULL HOME’Sでは、地域や価格帯により条件に合う住宅メーカーを簡単に調べることができます。

- 条件に合う住宅メーカーを効率的に知ることができる

- 希望する住宅メーカーだけカタログ請求できる

- 「家づくりノート」をダウンロードできる

3. 工務店のカタログ探しならSUUMO注文住宅

SUUMO注文住宅は、ローコストやミドルコストの住宅メーカーを探している人にはオススメです。

- 登録業者数は未公開だが圧倒的な情報量

- 特に工務店の情報が豊富

- 最大30件までカタログ請求可能

- リクルートの運営で安心感あり

自宅からカタログを取り寄せて、検討する住宅メーカーの候補を選びましょう。

固定資産税と都市計画税

固定資産税は、1月1日時点での土地と建物の所有者に対して課税され、通常4月頃に納税通知書が届きます。この税金は一括で支払うか、4回に分けて支払うことができます。

固定資産税は、車の税金とは異なり、基本的に4回に分割して納税されることが一般的です。 また、都市計画税は項目が分かれているものの、不動産を所有している方に課される同じ税金です。固定資産税と都市計画税が合算された納税通知書が届くことになります。

固定資産税と都市計画税の税率

| 種類 | 固定資産税(税率) | 都市計画税(税率) |

|---|---|---|

| 土地 | 固定資産税評価額の1.4% | 固定資産税評価額の0.3% |

| 建物 | 固定資産税評価額の1.4% | 固定資産税評価額の0.3% |

固定資産税評価額とは、購入した土地や建物の価格ではありません。地域や土地の価格などにより異なりますが、一般的な目安は以下になります。

- 土地の固定資産税評価額

土地価格の7割程度が目安です。

- 建物の固定資産税評価額

建物価格の5~7割程度が目安です。

固定資産税評価額は3年に1度の見直しがあり、建物の評価額は古くなるにつれて減額していきます。さらに、2026年3月31日まではマイホームを新築するとほとんどの場合に固定資産税の軽減措置が適用されます。

具体的な軽減措置の内容は、次に解説していきます。

固定資産税の軽減措置

| 種類 | 要件 | 固定資産税 | 都市計画税 |

|---|---|---|---|

| 住宅 | (戸建:2階以下) 床面積50~280㎡ | 3年間 1/2に軽減 ※120㎡までが上限 ※長期優良住宅は5年 | 軽減無し |

| (マンションなど) 床面性50~280㎡ 3階建以上の耐火、準耐火構造 | 5年間 1/2に軽減 ※120㎡までが上限 ※長期優良住宅は7年 | 軽減無し | |

| 土地 | 土地の広さが200㎡までの部分 | 評価額が1/6に軽減 | 評価額が1/3に軽減 |

| 土地の広さが200㎡を超える部分 (建物の床面積の10倍までを上限) | 評価額が1/3に軽減 | 評価額が2/3に軽減 |

あらたに新築した住宅にはほとんどの場合、1年目から3年間は建物の固定資産税が半額に軽減される制度があります。ただし、軽減措置の対象となる条件があります。

また、土地についても固定資産税の軽減が適用されています。土地に居住していることが要件であり、期間の定めがなく200㎡までは固定資産評価額が1/6に軽減されます。200㎡を超える部分(延べ床面積の10倍まで)は1/3の評価額で計算されます。

このように、住宅用途として利用されている場合には、軽減措置が適用されます。

新築住宅の固定資産税シュミレーション

上記で解説した軽減措置を含めた、具体的な例を挙げて以下の設定で固定資産税額を算出します。

| 種類 | 価格 | 面積 |

|---|---|---|

| 土地 | 1000万円 | 330㎡ |

| 建物 | 2000万円 | 115㎡ |

約100坪の土地を1000万円で購入し、30坪の建物を2000万円で建築した場合の概算シュミレーションとなります。(土地の評価額を7割で評価、建物の評価額を6割で算出しています)

| 不動産の種類 | 税金の種類 | 評価額 | 概算の税金額 |

|---|---|---|---|

| 建物 | 固定資産税 | 1200万円 (6割評価) | 1200×1.4%×1/2=8.4万円 |

| 都市計画税 | 1200万円 (6割評価) | 1200×0.3%=3.6万円 | |

| 土地 | 固定資産税 | 424万円 (7割評価×200/330) | 424×1.4%×1/6=0.99万円 |

| 276万円 (7割評価×130/330) | 276×1.4%×1/3=1.29万円 | ||

| 都市計画税 | 424万円 (7割評価×200/330) | 424×0.3%×1/3=0.43万円 | |

| 276万円 (7割評価×130/330) | 276×0.3%×2/3=0.55万円 |

上記の設定でシュミレーションした場合、土地と建物の固定資産税及び都市計画税の合計は、おおよそ年間で15万円程度になります。

建物の固定資産税を解説

建物の固定資産税は、都市計画税を含めて年間で約12万円となります。新築から3年間は税額が1/2になる軽減税率を適用した金額になります。

しかし、建物の固定資産税は4年目以降に軽減措置が無くなるため、計算では年間で20万円近い税額になることになります。

固定資産税の評価額は3年毎に見直しがあります。建物は年々古くなるので建物の評価額は3年毎に低下していきますが、軽減措置がなくなるため実際の課税金額は4年目以降に上がることになり、その後は徐々に下がっていきます。

土地の固定資産税を解説

土地の固定資産税は、都市計画税を含めて年間で3.26万円となります。

200㎡までの土地には1/6の軽減措置を適用し、200㎡を超える部分にも1/3の軽減措置を適用しています。土地の評価額は基本的に年々下がることはありませんが、将来的な土地の価値に応じて評価額も上下する傾向があります。

元営業マン

元営業マン固定資産税の金額は、市区町村で算出します。

建築前には正確な金額は算出できませんが、建築会社や不動産会社であれば目安を教えてくれます!

2021年1月以降、首都圏・関西・東海にて新築マンションまたは新築一戸建てを購入された方!

■■■■回答者全員に5000円!!■■■■

火災保険料

住宅ローンを利用して住宅を購入する場合は、火災保険に必ず加入することが必要です。現在の保険商品では、最大の加入期間は5年間となります。

火災保険の金額は、地域や保証内容(地震保険の有無など)、また建物の大きさや構造により大きく異なりますが、一般的には以下の目安となります。

5年間の火災保険料の目安

- 地震保険付き

30万円~40万円程度が相場

- 地震保険なし

10万円~20万円程度が相場

新築時の火災保険料は、一般的には住宅ローンで支払うことができますので、最長期間の5年で加入するケースが多くなります。

火災保険は、保障内容や契約する会社により金額が大きく異なります。保障内容と保険料をしっかりと比較して検討するようにしましょう!火災保険を比較する

![]()

![]()

住宅の建築にかかる費用は、以下の記事でも解説していますので、参考にしてください。

住宅ローンの返済

住宅ローンの支払い額は、借入金額、返済期間、そして金利によって異なります。単純に現在の家賃と比較するだけでなく、マイホーム全体にかかる年間の住宅維持費を考慮して、適切な借入金額で計画を進めることが重要です。

予算を考えたい人は、以下の記事も参考にして下さい。

住宅ローン控除について知ろう

2024年時点での住宅ローン控除は、年末時点でのローン残高に対して0.7%を最大で13年間、所得税と住民税から控除できる仕組みです。

ただし、借入残高の最大控除額は、住宅の性能によって異なり、また個々の収入によって控除できる額も変わってきます。そのため、実際に最大限の控除を受けられない場合もあります。

自分自身が支払っている所得税や住民税を把握し、住宅ローンの借入額に対してどれくらいの控除が適用されるのかを知っておくことが必要です。

以下では控除の内容について詳しく解説していきますので、ぜひ参考にしてください。

新築住宅ローン控除を受ける条件

まずはじめに、新築住宅の住宅ローン控除を受けるためには、以下の条件を満たす必要があります。

※2025年4月更新済み

- 住宅取得日から6ヶ月以内に入居し、そのまま居住し続けること

- 適用を受ける各年の12月31日まで引き続き住んでいること

- 床面積の2分の1以上の部分が専用住居であること

- 控除を受ける年の所得合計額が2,000万円以下であること

- 入居年とその前後2年以内に、譲渡所得の課税の特例(3,000万円特別控除、買い換え特例など)を受けていないこと

- ローンの返済期間が10年以上であること

- 床面積(登記簿面積)が50㎡以上で、その1/2以上が居住用であること

※2025年12月31日までに建築確認取得すれば40㎡に緩和(所得要件:1000万円以下)

住宅ローン控除の概要

住宅ローン控除は、現時点で2025年の12月末までに、新居に入居した方が対象となります。

2025年3月末に、2024年と同じ条件で継続することが決定しました。

※2025年4月更新済み

詳細な情報は以下の表にまとめておりますので、ぜひ参考にしてください。

| 住宅性能の種類 | 入居時期 2024年 | 入居時期 2025年 (子育て世帯・若者夫婦世帯) | 入居時期 2025年 (子育て・若者夫婦以外) |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 4500万円 | 5000万円 | 4500万円 |

| ZEH水準省エネ住宅 | 3500万円 | 4500万円 | 3500万円 |

| 省エネ基準適合住宅 | 3000万円 | 4000万円 | 3000万円 |

| その他の住宅 | 0円 ※1 | 0円 ※1 | 0円 ※1 |

※1(2023年中の建築確認済みは2000万円まで対象になり期間は10年間)

子育て世帯・若者夫婦世帯は、控除対象となる限度額が優遇されています。また、2024年以降に確認申請を取得した新築住宅は、省エネ基準を満たさなければ控除を受けられません。

- 19歳未満の扶養親族を有する者

- 40歳未満で配偶者を有する者

- 40歳以上で40歳未満の配偶者を有する者

住宅の性能によってローン借入残高の対象範囲が異なります。この対象範囲を上限にして、年末のローン借入残高の0.7%を所得税から最大で13年間控除することができます。

さらに、所得税から控除しきれない場合は、住民税からの控除も利用することができます。ただし、住民税からの控除は課税所得金額の5%、もしくは最大で9.75万円が上限となり少ない方の額が控除されます。

要するに、借入残高の0.7%の金額より所得税額が少なくても、住民税からさらに控除できる金額は最大で9.75万円までとなります。

そのため、最大限に控除を利用することはできない場合があります。

自分自身の所得税額をしっかりと把握し、借入金額に対してどれくらいの控除が受けられるのかを認識しましょう。そして、無理のない返済計画を立てることが重要です。

また、夫婦で住宅ローンを借り入れる場合の住宅ローン控除については、以下の記事で解説しています。

自治会に関わる費用を把握する

自治会に加入することで、地域コミュニティの一員として様々な活動に参加することができますが、それに伴う町内会費の支払いが必要な地域もあります。

町内会費は、地域のイベントや防犯活動、清掃活動などに使われるため、地域の安全と住環境の維持に寄与します。町内会費の金額は地域によって異なりますので、事前に確認しておくことが重要です。

自治会活動に積極的に参加することで、地域とのつながりを深めることができ、長期的には住みやすい環境を維持することにつながります。

自治会費の相場

- 月々で換算すると数百円くらい

- 高い地域でも年間で1万円以内の地域が多い

光熱費をしっかり把握する

新築住宅の光熱費は、地域や設備、住宅の性能、ご家族の使い方によって異なります。

希望する設備や住宅の性能に合わせて、「光熱費がどれくらいかかるか?」をできる限り正確に把握しておくことが重要です。スタートから計画が狂わないように、具体的な対策方法を以下に解説していきます。

新築住宅の光熱費を把握するための対策

光熱費をできるだけ正確に把握する具体的な方法は、以下の2点です。

施工会社にはこれまでに建築した顧客がたくさん存在します。担当の営業マンや、場合によっては他の営業マンにもお願いをして、自分の条件と類似している顧客の光熱費を積極的に聞いてみましょう。

類似している顧客とは、【地域・設備・建物規模・家族構成・使用量】など、できる限り同じような条件下での詳細を確認するようにしましょう。

設備や間取りがある程度決まってきたら、ガス会社や電力会社に光熱費のシミュレーションを作成してもらうことが可能です。

希望する間取りや住宅性能に対して、光熱費の目安を知ることができます。

建築会社や不動産会社に相談してみましょう!

これらの方法で、光熱費についてしっかりと把握しておきましょう。予想外の高額な光熱費を回避し、快適な暮らしを実現するために、計画段階から慎重に検討しましょう。

修繕費用は必ず必要になる

将来的に必要な修繕費やメンテナンス費用は、住宅の性能や設備によって大きく異なります。それだけでなく、修繕やメンテナンスにかける金額は個人の考え方や経済的な余裕によっても大きく変わることも事実です。

もちろん、定期的なメンテナンスや修繕を行えば、家を長く美しい状態で保つことができます。しかし、全ての修繕にはお金がかかります。だからこそ、生活に支障をきたすような大きな故障を除いて、現状維持や修繕を後回しにしている人も多いのが現実です。

大きめな修繕の費用目安

| 大きな修繕項目 | 金額の目安 |

|---|---|

| 屋根の板金塗装 | 約30万円~約100万円 |

| 外壁の塗装 | 約60万円~120万円 |

| 外壁やサッシ周りのコーキング補修 | 約20万円~50万円 |

| 水廻り設備の交換 | 約100万円~300万円 |

地域や建物規模により修繕費は大きく異なりますが、一般的には上記の金額が最低限の目安となります。

外壁・屋根塗装の相場費用については、以下のサイトでも詳しく解説されています。

屋根や外壁に関連する工事では、足場の設置が必要になります。できるだけ同時にリフォーム工事をすることでリフォーム費用を節約することができます。

過去に行われた修繕費用に関する様々な調査から、築30年頃までの修繕費用は平均で500~800万円程度と言われています。

更に、新築から30年以上経過した住宅を対象にした別の調査では、約8割の人が修繕費用を積み立てていないという調査結果も出ています。

生活に支障が出る故障や老朽化をした場合、積み立てが無いとリフォームローンを検討することになります。住宅ローンの返済中にリフォームローンを借りるとローン返済が増えて、家計への負担が大きくなるので少しづつでも積み立てましょう!

修繕費用の目安

- 月々1万円程度の積み立ては必要

- 月々2万円程度の積み立てできれば更に安心

施工会社によっては修繕の計画シュミレーションや修繕積立金の目安表を提示してくれるところもあります!

住宅の維持費を抑えるための方法

維持費用を抑えるための対策について、以下に具体的な方法を紹介します。

耐久性の高い建物を選ぶ

住宅の維持費を抑えるためには、耐久性の高い建物を選ぶことが大切です。高品質な建材や最新の建築技術を使用することで、建物の寿命が延び、修繕やリフォームの頻度を減らすことができます。

特に、屋根や外壁、基礎部分の耐久性は重要です。建築時に多少のコストがかかるかもしれませんが、長期的にはメンテナンス費用の節約につながります。

断熱性能の高い建物を選ぶ

断熱性能の高い建物を選ぶことで、冷暖房費を大幅に削減できます。しっかりとした断熱材を使用し、窓やドアの気密性を高めることで、外気の影響を受けにくくなり、エアコンやヒーターの使用頻度を減らすことができます。

特に、冬場の暖房費や夏場の冷房費は、断熱性能の差で大きく変わります。エネルギー効率の良い住宅は、快適な室内環境を保ちながら、毎月の光熱費を節約することができます。

太陽光発電システムの導入を検討する

太陽光発電システムを導入することで、光熱費の節約が可能な場合があります。自宅で電力を生産することで、電力会社から購入する電気の量を減らし、電気代を削減できます。

余剰電力は売電することもできるため、さらに経済的なメリットがあります。初期投資は必要ですが、長期的に見れば大きな節約効果が期待できます。政府の補助金や税制優遇制度を利用することで、導入コストを抑えることも可能です。

定期的なメンテナンスを計画的に行う

定期的なメンテナンスを計画的に行うことで、大規模な修繕費用を抑えることができます。屋根や外壁、配管などの点検や清掃を定期的に行うことで、早期に問題を発見し、小さな修繕で済ませることができます。

特に、水回りや外部(屋根や外壁など)のメンテナンスは重要です。適切なメンテナンスを行うことで、建物の寿命を延ばし、長期的な維持費を節約することができます。

理想のマイホームを手に入れた後も、賢く維持費を管理し、安心して長く住み続けられるようにしましょう。

住宅メーカーを選ぶ際は、予算に近い住宅メーカーを複数から比較して選択するようにしましょう。住宅性能や標準仕様の範囲が異なり、比較することでメリット・デメリットに気付きやすくなります。

LIFULL HOME'S

もしも住宅ローンの返済がきつくなったら

住宅ローンの返済が厳しくなってきたと感じたら、早めに行動することが大切です。無理をして返済を続けると、最終的には競売にかけられてしまう可能性もありますが、そうなる前にできる対策があります。

売却の検討

一つの方法として、家を売却する選択肢があります。市場価値に基づいて家を売却することで、ローン残高を一気に返済できる、もしくは大部分を返済できるかもしれません。

適正な価格を把握して、「納得できる価格なのか?」「ローンの残債を返済できるのか?」の2点を確認しましょう!不動産業界大手の三井のリハウス

![]()

![]()

また、いえカツLIFE

専門家への相談

住宅ローン返済が難しくなった場合は、不動産会社や任意売却の専門家に早めに相談することをおすすめします。状況に応じた適切なアドバイスを受けることで、最悪の事態を避ける道が見えてくるかもしれません。

ハウスメーカーは必ず比較して決めよう!

ハウスメーカー選びは、複数の会社を比較することで、それぞれのメリット・デメリットに気が付き易くなります。さまざまな営業マンから提案を受けることで、あらたな考え方や気付きが与えらえることもあります。

マイホーム計画で後悔する理由はさまざまですが、後悔する原因は、「知らなかった」「気付かなかった」の2つです。

マイホーム計画を成功させるために、効率的にハウスメーカーを比較して、後悔のない計画を進めていきましょう。

ハウスメーカー選び:オススメの無料サービス3選!

1. 家づくりの相談ならスーモカウンター

スーモカウンターなら、全国の商業施設にある店舗やオンラインで、無料で相談可能!

- 専門アドバイザーに無料相談!

- 予算の相談も無料!

- 大手から地元工務店まで幅広く紹介!

- 営業なし&お断り代行あり!

- 万が一に備える「完成あんしん保証」付き!

※完成あんしん保証の詳細は、公式HPをチェック→スーモカウンター公式

専門のアドバイザーに相談して、住宅購入の方向性を決めていきましょう!

2. ハウスメーカーのカタログ探しならLIFULL HOME’S

LIFULL HOME’Sでは、地域や価格帯により条件に合う住宅メーカーを簡単に調べることがでます。

- 条件に合う住宅メーカーを効率的に知ることができる

- 希望する住宅メーカーだけカタログ請求できる

- 「家づくりノート」をダウンロードできる

3. 工務店のカタログ探しならSUUMO注文住宅

SUUMO注文住宅

- 登録業者数は未公開だが圧倒的な情報量

- 特に工務店の情報が豊富

- 最大30件までカタログ請求可能

- リクルートの運営で安心感あり

自宅からカタログを取り寄せて、検討する住宅メーカーの候補を選びましょう。

以下では、他の無料サービスも比較していますので、参考にして下さい。

| サービス名 | SUUMO注文住宅 |   LIFULL HOME’S |   スーモカウンター注文住宅 |   LIFULL HOME’S 住まいの窓口 |   |   |   タウンライフ |   |

|---|---|---|---|---|---|---|---|---|

| サービス種類 | 一括資料請求 | 一括資料請求 | 住宅 アドバイザー | 住宅 アドバイザー | 一括資料請求 | 間取り・見積作成 | 一括資料請求 | 一括資料請求 |

| サポート体制 (断り代行など) | なし | なし | あり | あり | あり | あり | なし | あり |

| 提携業者数 | 未公表 | 約700件 | 未公表 | 約200件 | 約300件 | 未公表 | 約1100件 | 190件以上 |

| 総合 カタログ | あり | あり | あり | あり | あり | |||

| 間取り集 カタログ | メーカー による | メーカー による | メーカー による | メーカー による | メーカー による | |||

| 事前の 間取プラン提案 | なし | なし | なし | あり | あり ※メーカーによる | なし | ||

| 間取り 作成 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 業者紹介前にもらえる | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 |

| 見積作成 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 業者紹介前にもらえる | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 |

| 特典 | なし | 家づくり ノート | 完成あんしん保証・家づくり応援ファイル | なし | お祝い金 ※成約の場合 | キャッシュバックキャンペーンあり | 成功する家づくり7つの法則と間取り | Amazonギフトカード3万円 ※成約・着工の場合 |

| 公式サイト | SUUMO注文住宅 | LIFULL HOME’S | スーモカウンター注文住宅 | LIFULL HOME’S 住まいの窓口

| タウンライフ |

返済金額を抑える大きなポイント

地盤の強い土地を選ぶ

住宅を建築する際、地盤が弱い土地を選ぶと、地盤改良工事が必要になる場合があります。この工事は地域や工法によりますが、一般的に50万円~200万円以上の費用がかかることもあります。

土地選びでは予算などの制約があるかもしれませんが、できるだけ地盤が強い土地を選ぶことが重要です。

地盤の強さについては、建築会社や不動産会社から情報を提供してもらえることが多いので、地盤改良の必要性やその費用も合わせて確認しておきましょう。

土地選びでは、地盤改良費用も見込んで比較することがポイントです!

地盤の調べ方や建築地のエリア選定については、以下の記事でも詳しく解説しておりますので参考にして下さい。

建築費を抑えるポイントを把握する

注文住宅で間取りを決める際、建築費を抑える工夫はいくつかあります。

- 凹凸の少ないシンプルな形状にする

- 総二階建てにする

- 水回りを一箇所にまとめる

- 廊下のスペースを効率よく配置する

- 収納スペースにデッドスペースを活用する

- 屋根の勾配と天井の高さを最適化する

- 標準仕様の範囲内で計画する

- 外構工事は引き渡し後に施工する

- 地盤の良い土地を選択する

- 建築条件付きの土地を選択する

これらのポイントを考慮することで、建築費を削減することが可能です。

詳細については、以下の記事で詳しく解説していますので、そちらもご参照ください。

住宅ローン選びが「もったいない」ことになりがちな理由

同じ価格の住宅でも、選ぶ金融機関によって返済総額が大きく異なります。住宅ローンは高額かつ長期間の返済が必要なため、金利の違いが数十万円から数百万円の差を生むこともあります。

以下の表で金利の違いによる支払い利息の差を確認できます。

| 借入金額 | 返済期間 | 金利 | 総利息支払い |

|---|---|---|---|

| 3,000万円 | 35年 | 0.8% | 約441万円 |

| 1% | 約557万円 | ||

| 4,000万円 | 35年 | 0.8% | 約588万円 |

| 1% | 約743万円 | ||

| 5,000万円 | 35年 | 0.8% | 約733万円 |

| 1% | 約928万円 | ||

| 6,000万円 | 35年 | 0.8% | 約882万円 |

| 1% | 約1,114万円 |

金利はわずか0.2%の違いで、100万円~200万円以上の利息を軽減することができます。

土地代や建築費を交渉する人は多いですが、住宅ローンの借入先を複数比較する人は意外と少なく、2~3行程度の比較だけで判断してしまうのが現実です。

その理由は、以下のような不安や手間にあるのではないでしょうか。

- どの金融機関が良いかわからない

- 複数の銀行で審査を依頼するのが面倒

- 審査に通る保証がない

- 審査が終わるまで借入条件がはっきりしない

- 営業マンに任せておけば大丈夫だと思ってしまう

- 考えることが多くてそこまで手が回らない

多くの方が最初に頼りにするのは、ハウスメーカーや不動産会社からの紹介ではないでしょうか。提携している金融機関であれば好条件で借りられるケースもありますが、すべてがそうだとは限りません。

営業担当者は、契約機会を逃すリスクを避けるため、使い慣れた金融機関を優先して紹介することがあります。

これは、審査に落ちたり、希望額より少ない「減額承認」になったりすれば、お客様の購買意欲が下がり、契約が流れてしまう可能性があるからです。その結果、あなたの属性や条件に本当に合う、より好条件なローンが、比較検討の候補から外されてしまう可能性があるのです。

モゲチェックが「損」をなくすシンプルな理由

モゲチェック

![]()

![]()

「自分はどこの金融機関でも、希望額まで最優遇金利で借りられる」という絶対的な自信がある方以外は、モゲチェックを積極的に利用するメリットがあります。

その最大の理由は、デメリットが一切なく、個人の属性を考慮しながら効率的に比較できることです。

住宅ローン選びは、以下の3つの選択肢から、それぞれ気になる金融機関に審査を依頼し、「最も好条件なローンを選ぶだけ」とシンプルに考えるべきです。

- ハウスメーカーや不動産会社から紹介された金融機関

- ご自身で見つけた金融機関

- モゲチェックと提携している金融機関

モゲチェックは、このプロセスを効率的に進めるための、まさに理想のツールです。20行以上の主要金融機関と提携しているため、ご自身で探す手間を省き、複数の選択肢をまとめて比較できます。これにより、なんとなく諦めていた選択肢や、好条件のローンを見逃す可能性がぐっと減ります。

モゲチェックでできること

モゲチェック

![]()

![]()

住宅ローン診断ユーザー限定の優遇金利がある

モゲチェックに登録すると、通常よりも有利な限定金利を利用できる金融機関もあります。

※各銀行の審査の結果、優遇金利を利用できない場合もあります。

返済シミュレーションを手軽にできる

月々の返済額や総返済額、借り換えの節約効果などを簡単にシミュレーションできます。

相性の良い金融機関を提案してくれる

あなたの登録内容に基づき、最適な金融機関を提案してくれます。さらに、各社の審査通過確率も表示してくれます。

登録した情報で事前審査ができる

一度登録した情報で複数の金融機関に事前審査を依頼できるため、無駄な手続きを大幅に削減できます。

気軽に相談できる

金利や団信、審査のポイントなど、住宅ローンに関する疑問や不安をチャットで専門家に相談できます。

新機能の「モゲチェックプレ審査」

特定の金融機関に特化した機能で、審査に通過する可能性が極めて高い場合に「プレ審査承認」の表示がされます。現在はPayPay銀行が対象ですが、今後対象範囲は拡大予定です。

もちろん、最終的にどのローンを選ぶかは、あなたが納得して決めることが一番大切です。

モゲチェックは、審査通過の確率を把握しながら、比較や事前審査の依頼が簡単に行える点が魅力的です。

マイホームの購入を検討している方は、ぜひモゲチェックを活用して、最適な住宅ローンを見つけてください。

\ 新規お借入の方はこちら /

\ 借換えの方はこちら /

マイホーム維持費の大切なポイント

住宅ローンの返済に加えて、「固定資産税」「火災保険」「修繕費の積み立て」が必要となることがわかります。

維持費のポイント

- 固定資産税は月々1~2万円程度はかかる

- 修繕費の積み立ては最低1万円以上で、理想は2万円程度

- 火災保険は更新の年度から年間最低3万円~程度は必要

- 光熱費はしっかりと購入前に予測確認!

- 町内会費は年間で数千円から1万円程度

- 住宅ローン控除の詳細をしっかり把握する!

マイホーム維持費の目安

- 光熱費や住宅ローン控除を抜いて、最低でも25万円~50万円程度が目安

- 固定資産税や火災保険は、購入する住宅や保証内容により大きく異なる

現在の賃料に比べて、「同等の返済額であれば住宅ローン控除も利用できて、さらに税金が戻ってくるからお得だ!」という考えは安易過ぎるかも知れません。

自分の所得税額をしっかり把握し、借入金に対してどれくらいの控除が受けられるのかを理解しましょう。また、建物の固定資産税は4年目から軽減がなくなるため、負担が大きくなることも覚えておくべきです。

住宅ローン控除の期間が終わる14年目には、建物の固定資産税評価額は一般的に半分以下になることが想定されます。

しかし、仮に半分程度の評価額になっていたと想定しても、新築当初3年間は1/2の軽減税率になっているため、当初の3年間の税額よりも少し下がるくらいの認識になります。

マイホーム建築の時期には個人差はありますが、お子さんが小さな頃に建築し住宅ローン控除が終わる頃には義務教育が終わり高校受験や大学受験などのお金が多くかかる時期になるケースが非常に多いです。

住宅ローン控除の還付金を生活費に使うような生活では、あまりにも計画性がありません。将来のことを考え、賢くマイホームを管理しましょう。