親の土地に家を建てることは、土地購入費がかからないという大きなメリットがあります。その分、住宅の建築費に予算をかけられるケースもあるので、住宅の選択肢を広げることもできます。

しかし、住宅ローンの利用条件、税金、相続に関する問題を理解し、適切に計画を立てることが重要です。

親の土地に家を建てる際のポイントや注意点を把握して、理想の住宅を建てましょう。

LIFULL HOME'Sでは、地域や価格帯によって条件に合う住宅メーカーを簡単に調べることができて、カタログを取り寄せて自宅でゆっくりと比較しながら意見を擦り合わすこともできます。

- 親の土地に家を建てられる条件

- 親の土地に家を建てるメリット・デメリット

- 親の土地に家を建てる4つの方法と税金

ハウスメーカー選び:オススメの無料サービス3選!

1. 家づくりの相談ならスーモカウンター

スーモカウンターなら、全国の商業施設にある店舗やオンラインで、無料で相談可能!

- 専門アドバイザーに無料相談!

- 予算の相談も無料!

- 大手から地元工務店まで幅広く紹介!

- 営業なし&お断り代行あり!

- 万が一に備える「完成あんしん保証」付き!

※完成あんしん保証の詳細は、公式HPをチェック→スーモカウンター公式

専門のアドバイザーに相談して、住宅購入の方向性を決めていきましょう!

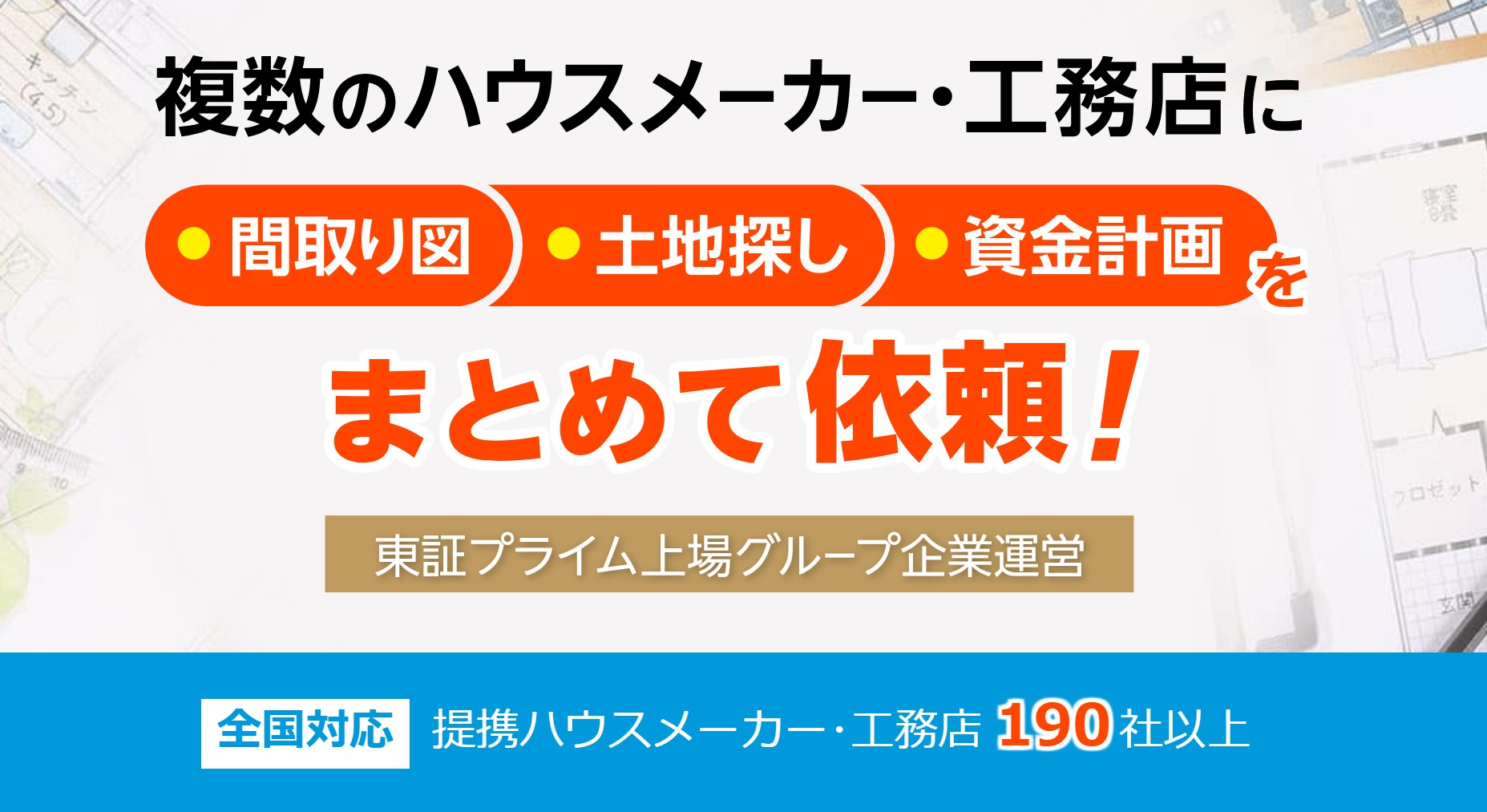

2. ハウスメーカーのカタログ探しならLIFULL HOME’S

LIFULL HOME’Sでは、地域や価格帯により条件に合う住宅メーカーを簡単に調べることがでます。

- 条件に合う住宅メーカーを効率的に知ることができる

- 希望する住宅メーカーだけカタログ請求できる

- 「家づくりノート」をダウンロードできる

3. 工務店のカタログ探しならSUUMO注文住宅

SUUMO注文住宅は、ローコストやミドルコストの住宅メーカーを探している人にはオススメです。

- 登録業者数は未公開だが圧倒的な情報量

- 特に工務店の情報が豊富

- 最大30件までカタログ請求可能

- リクルートの運営で安心感あり

自宅からカタログを取り寄せて、検討する住宅メーカーの候補を選びましょう。

親の土地に家を建てられる条件

土地に担保が付いてないこと

親の土地に家を建てる際、まず確認すべきはその土地に担保が付いていないことです。例えば、親が他のローンの担保としてその土地を提供している場合、住宅ローンの借入が難しくなることがあります。

金融機関は、既に担保権が設定されている土地に対して新たな住宅ローンを提供するリスクを避けるためです。

具体例

例えば、親がその土地を事業資金の借入の担保として設定している場合、新たな住宅ローンの審査は通りにくくなります。そのため、まずは親の土地が担保に入っていないことを確認することが重要です。

親の同意が必要

親の土地に家を建てるには、親の同意が必要です。さらに、住宅ローンを組むためには、土地の名義人である親が連帯保証人にならなくてはいけないケースが多くあります。万が一借主が返済できなくなった場合、親にも返済義務が生じます。

住宅ローンの返済中に収入が減少し、返済が困難になった場合、親が連帯保証人として返済義務を負うことになります。この点については、親との間でしっかりと話し合い、納得の上で進めることが重要です。

兄弟などの他の相続人の了承

親の土地に家を建てる際には、他の相続人である兄弟の了承も必要です。住宅購入時には特別な手続きは不要ですが、将来的に相続が発生した際に揉め事に発展する可能性があります。

特に、現金の資産が少ない場合、法定相続割合で資産を配分できずトラブルになることがあります。

具体例

3人兄弟のケースでは、そのうちの一人が親の土地に家を建てた場合、相続の際に家が建っている土地だけを3分割するのは現実的ではありません。

例えば、住宅を建築した土地の評価額が1000万円、親の自宅の評価額が1000万円、金融資産が500万円の場合、法定相続人が3人いると均等に分けることが難しくなります。

土地を売却して現金を分ける方法もありますが、該当の土地に別の名義で家を建てて住んでいる場合、売却すること自体のハードルが高く、現実的ではありません。

相続財産に現金の割合が多ければ、土地と現金を含めて均等に相続できますが、そうではないケースでは兄弟間で揉める原因になります。

親の土地に家を建てるメリット・デメリット

親の土地に家を建てるメリット

土地購入費が掛からない

親の土地に家を建てる最大のメリットは、土地購入費がかからないことです。土地購入費用は住宅購入の中でも大きな部分を占めるため、この費用を節約できることは大きな利点です。

住宅ローン審査のハードルが下がる

土地の購入費用がかからないため、住宅ローンの借入額を減らすことが可能です。これにより、住宅ローン審査のハードルが下がり、借入がしやすくなります。

親の土地に家を建てるデメリット

親が連帯保証人になるケースがある

金融機関によっては、親の土地に家を建てる際に、親が連帯保証人になる条件が付くことが多くあります。

親が連帯保証人になった場合、子供が返済できなくなったときに親が返済義務を負います。このため、親にとっても大きなリスクとなるため、慎重な検討が必要です。

ローン返済中に名義変更できない

親の土地に家を建てる場合、住宅ローンの返済が終わるまで土地や建物の名義を変更することができません。土地には抵当権が付き住宅ローンの担保になっており、完済するまで担保を外すことはできません。

相続時のトラブル懸念

親が亡くなって子供が相続をする場合、相続の取り分で兄弟間が揉める可能性があります。

冒頭でも解説しておりますが、兄弟などの相続人が他にもいる場合、相続人全員が納得する方法で資産を分配することが理想的です。

もちろん、親の生前の考えや遺言にもより異なりますが、仮に一人は家を建てるために1000万円程度の評価がある土地を受け取り、他の相続人2名は現金が500万円づつしか相続できないとなると、不満を抱くことが想定できます。

現金がないと兄弟間での分割が難しく、トラブルになる可能性があります。

離婚や売却

もしも離婚してしまった場合、配偶者とその子供達だけが家に住み続けるというケースも少なくありませんが、その場合は親の立場からすると、自身の土地に他人が建物を建てて住んでいるという複雑な状況になることもあります。

また、離婚が原因にかかわらず、住宅の売却を検討する際にも複雑な問題があります。

建物を売却する際には土地もセットで売却する方法が現実的であり、この場合では土地と建物の名義人が異なるため、お互いが売却に関して承諾する必要があります。

建物と土地の名義が違う場合、複数の人が売却に関して決断する必要があり、ハードルが高くなります。

親の土地に家を建てる4つの方法と税金

親の土地を無償で使う場合

一般的に、土地を借りて家を建てる場合には、使用対価として地代(月々の地代)を払う必要があります。また、地域により異なりますが、権利金(一時金)を支払うことが一般的な地域もあります。

本来は権利金や地代を支払うのが一般的なので、無償で借りてしまうと「親から贈与を受けているとみなされるのか?」と心配に思う人もいるかも知れませんが、親の土地を無償で借りて使用することを「使用貸借」と呼び、この場合は無償で使用していても贈与税がかかることはありません。

子には金銭的な負担はなく、使用貸借は権利も弱いため贈与税もかからずに計画することが可能です。

しかし、親から相続をするときには、使用貸借では土地の評価額を下げる(借地権割合)ことができませんので注意が必要です。

相続税の視点で考えると、通常は第三者に土地を貸している場合に、借地権割合が適用されて土地の評価が下がり、相続税対策となります。

しかし、「使用貸借」の場合は、評価減は適用されず自用地のまま相続評価されてしまいます。

また、子が親の土地の固定資産税を負担する場合でも、使用貸借の範囲内とみなされ贈与税がかかることはありません。

有償で親の土地を使う場合(地代のみ払う)

地代のみを支払う場合、「使用貸借」ではなく「賃貸借」の扱いとなり、支払っていない権利金相当額がみなし贈与とされて、贈与税がかかる可能性があります。

また、地代を受領する親には、確定申告が必要で申告内容に応じた税金が課せられることになります。

有償で親の土地を使う場合(権利金と地代も払う)

地代と権利金の両方を支払うことで、子に対して贈与税は発生しません。

親は、地代と権利金を受領して確定申告を行いますので、申告内容に応じて所得税などの税金が課せられます。

また、将来的な相続税の観点から考えると、権利金や月々支払う地代によって親の資産が増えるため、相続税が掛かる場合には注意が必要です。

親の土地を譲り受ける場合

親から土地を譲り受ける場合は、土地の相場価格を親が贈与したと見なされます。

土地の評価額が110万円(非課税枠)を超える場合には、超過金額に対して子に贈与税が課せられます。さらに、土地の取得により「不動産取得税」も子に課せられることになります。

相続時精算課税制度も利用できる

「相続時精算課税制度」を利用すれば、2500万円を上限として贈与税がかかりません。

しかし、親の資産が多く将来的に相続税の支払いが必要なご家庭では、相続時精算課税制度で贈与した価格が相続財産に加算されて相続税を算出することになります。

資産が多くて相続税が掛かる場合は、相続時精算課税制度で贈与を受けた金額に対して税金がかからないのではなく、税金の支払いが先延ばしになると認識することが大切です。

相続時精算課税制度とは?

相続時精算課税制度は、親や祖父母から子や孫への生前贈与に対して適用される税制です。

この制度を利用すると、生前に贈与された財産について、その贈与時点では贈与税が軽減または免除されますが、相続時にその財産価値を合算して相続税を計算する仕組みです。これにより、親から子への資産移転が円滑に行えるようになります。

基本的な仕組み

贈与税の特例

- 贈与者一人につき、累計で2500万円までの贈与に対しては贈与税がかかりません。

- 2500万円を超える部分には、一律20%の贈与税がかかります。

相続時の課税

- 贈与された財産は、贈与時の評価額で相続財産に加算されます。

- 相続税の申告時に、贈与時に支払った贈与税は相続税額から控除されます。

利用条件

- 贈与者:65歳以上の親または祖父母

- 受贈者:20歳以上の子または孫

- 受贈者は、申告時に贈与者の親族であることが条件

具体例:2500万円以内の贈与の場合

65歳の父親が30歳の息子に2000万円を贈与した場合、相続時精算課税制度を利用すると、贈与時には贈与税はかかりません。10年後に父親が亡くなり、相続財産が合計5000万円だった場合、2000万円が相続財産に加算され、相続税が計算されます。贈与税がかかっていないため、相続税として一括して支払います。

将来を見据えた計画を立てましょう!

これまでに、親の土地に家を建てる方法や注意点について解説してきました。

親の土地に家を建てる方法は、以下の4つの特徴を理解して計画を進めましょう。

| 親の土地に家を建てる方法 | 子への課税 | 親への課税 |

|---|---|---|

| 親の土地を無償で使う場合 | ・将来的な相続税 | 無し |

| 有償で親の土地を使う場合(地代のみ払う) | ・贈与税 ・相続税 | ・所得税 |

| 有償で親の土地を使う場合(権利金と地代も払う) | ・相続税 | ・所得税 |

| 親の土地を譲り受ける場合 | ・贈与税 ・不動産取得税 ・相続時精算課税制度もある | 無し |

一般的には、親の土地を無償で使用して、家を建てるパターンが多い傾向にあります。

しかし、土地は担保に入り、親は連帯保証人の立場になる可能性があることを認識して計画を進めることが必要です。

さらに、将来的な相続問題は、曖昧にするほど後々に兄弟間で揉め事になる可能性が高くなります。兄弟間だけではなく、それぞれの配偶者などの意見も入り交じり、とても複雑な状況になり得ます。

親の土地に家を建てることには多くのメリットがありますが、税金や相続などのデメリットも考慮し、慎重に計画を立てることが大切です。

ハウスメーカーは必ず比較して決めよう!

ハウスメーカー選びは、複数の会社を比較することで、それぞれのメリット・デメリットに気が付き易くなります。さまざまな営業マンから提案を受けることで、あらたな考え方や気付きが与えらえることもあります。

マイホーム計画で後悔する理由はさまざまですが、後悔する原因は、「知らなかった」「気付かなかった」の2つです。

マイホーム計画を成功させるために、効率的にハウスメーカーを比較して、後悔のない計画を進めていきましょう。

ハウスメーカー選び:オススメの無料サービス3選!

1. 家づくりの相談ならスーモカウンター

スーモカウンターなら、全国の商業施設にある店舗やオンラインで、無料で相談可能!

- 専門アドバイザーに無料相談!

- 予算の相談も無料!

- 大手から地元工務店まで幅広く紹介!

- 営業なし&お断り代行あり!

- 万が一に備える「完成あんしん保証」付き!

※完成あんしん保証の詳細は、公式HPをチェック→スーモカウンター公式

専門のアドバイザーに相談して、住宅購入の方向性を決めていきましょう!

2. ハウスメーカーのカタログ探しならLIFULL HOME’S

LIFULL HOME’Sでは、地域や価格帯により条件に合う住宅メーカーを簡単に調べることがでます。

- 条件に合う住宅メーカーを効率的に知ることができる

- 希望する住宅メーカーだけカタログ請求できる

- 「家づくりノート」をダウンロードできる

3. 工務店のカタログ探しならSUUMO注文住宅

SUUMO注文住宅

- 登録業者数は未公開だが圧倒的な情報量

- 特に工務店の情報が豊富

- 最大30件までカタログ請求可能

- リクルートの運営で安心感あり

自宅からカタログを取り寄せて、検討する住宅メーカーの候補を選びましょう。

以下では、他の無料サービスも比較していますので、参考にして下さい。

| サービス名 | SUUMO注文住宅 |   LIFULL HOME’S |   スーモカウンター注文住宅 |   LIFULL HOME’S 住まいの窓口 |   |   |   タウンライフ |   |

|---|---|---|---|---|---|---|---|---|

| サービス種類 | 一括資料請求 | 一括資料請求 | 住宅 アドバイザー | 住宅 アドバイザー | 一括資料請求 | 間取り・見積作成 | 一括資料請求 | 一括資料請求 |

| サポート体制 (断り代行など) | なし | なし | あり | あり | あり | あり | なし | あり |

| 提携業者数 | 未公表 | 約700件 | 未公表 | 約200件 | 約300件 | 未公表 | 約1100件 | 190件以上 |

| 総合 カタログ | あり | あり | あり | あり | あり | |||

| 間取り集 カタログ | メーカー による | メーカー による | メーカー による | メーカー による | メーカー による | |||

| 事前の 間取プラン提案 | なし | なし | なし | あり | あり ※メーカーによる | なし | ||

| 間取り 作成 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 業者紹介前にもらえる | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 |

| 見積作成 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 | 業者紹介前にもらえる | 紹介後に 住宅会社から提案 | 紹介後に 住宅会社から提案 |

| 特典 | なし | 家づくり ノート | 完成あんしん保証・家づくり応援ファイル | なし | お祝い金 ※成約の場合 | キャッシュバックキャンペーンあり | 成功する家づくり7つの法則と間取り | Amazonギフトカード3万円 ※成約・着工の場合 |

| 公式サイト | SUUMO注文住宅 | LIFULL HOME’S | スーモカウンター注文住宅 | LIFULL HOME’S 住まいの窓口

| タウンライフ |